Charles Morgan est psychologue et un investisseur privé aguerri. Il possède un blog sur la liberté financière. Dans son livre, Les secrets de l’immobilier, il partage ses connaissances pour investir dans l’immobilier. Il présente des méthodes et des outils utilisables durant les grandes étapes du processus d’investissement immobilier.

Charles Morgan est psychologue et un investisseur privé aguerri. Il possède un blog sur la liberté financière. Dans son livre, Les secrets de l’immobilier, il partage ses connaissances pour investir dans l’immobilier. Il présente des méthodes et des outils utilisables durant les grandes étapes du processus d’investissement immobilier.

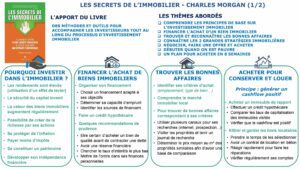

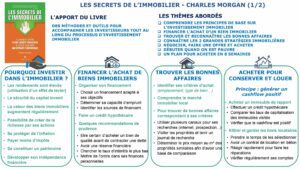

Le livre se compose de 8 chapitres :

-

- Chapitre 1 : Comprendre les principes de base sur l’investissement immobilier

- Chapitre 2 : Financer l’achat de bien immobilier

- Chapitre 3 : Trouver et reconnaître les bonnes affaires

- Chapitres 4 et 5 : Connaître les 2 grandes stratégies immobilières (mise en location / revente)

- Chapitre 6 : Négocier, faire une offre et acheter

- Chapitre 7 : Débuter quand on est pauvre (base de la gestion des finances personnelles, les principes du succès)

- Chapitre 8 : Le plan pour acheter en 8 semaines.

Vidéo

1ère partie :

2ème partie :

Version audio

Première partie :

Deuxième partie :

Fiches de lecture

Résumé : Les secrets de l’immobilier

Chapitre 1 : Pourquoi investir dans l’immobilier ?

Pour Charles Morgan, l’immobilier est le meilleur moyen pour s’enrichir.

-

- Les rendements sont élevés, car il est possible d’investir avec un effet de levier. On peut emprunter de l’argent et autofinancer le bien grâce aux loyers engendrés.

- La sécurité du capital investi. L’immobilier est une chose matérielle et tangible qu’il est possible d’assurer contre les risques.

- La valeur des biens immobiliers augmente régulièrement, car la population croit, les terrains disponibles sont limités, les prix des matériaux augmentent (matières premières et énergies)

- Créer de la richesse par ses actions. On peut améliorer la valeur d’un bien immobilier en le rénovant, en améliorant sa gestion, en le divisant ou en changeant son affection…

- Se protéger de l’inflation

- Payer moins d’impôts

- Se constituer un patrimoine. Acheter de l’immobilier permet de se constituer un capital progressivement. À chaque remboursement du crédit, on acquiert une fraction de la valeur du bien. À l’inverse, les non-propriétaires perdent de l’argent tous les mois.

- Développer son indépendance financière, car il est possible de générer des revenus passifs.

Après avoir expliqué les raisons qui font que l’immobilier est un excellent investissement, Charles Morgan détaille les grandes étapes du processus d’achat.

Chapitre 2 : Financer l’achat des biens immobiliers

Organiser son financement

Le financement d’un achat immobilier est fonction de 3 composantes :

-

- ses objectifs

- sa capacité d’emprunt

- la répartition de ses sources de financements

Choisir un financement adapté à ses objectifs

Dans un premier temps, il faut choisir une stratégie d’investissement adaptée à ses objectifs. Charles Morgan présente 2 grandes stratégies d’investissement immobilières :

-

- 1ère stratégie : Acheter pour conserver. L’objectif est d’autofinancer l’achat d’un bien et générer un flux de trésorerie positif grâce à l’encaissement des loyers. Il s’agit d’un investissement « long terme » sur plus de 5 ans. Pour cette stratégie, que nous détaillerons plus tard, l’auteur conseille de faire un emprunt à taux fixe sur une longue période pour ce type d’investissement.

- 2ème stratégie : Acheter pour revendre. L’objectif est d’acheter en dessous du prix du marché et revendre le bien rapidement quitte à le rénover un peu. L’horizon de placement varie de quelques mois à quelques années. Le financement de cette stratégie repose sur un emprunt à taux variable avec un levier maximal de rendement.

Peu importe la stratégie choisie, il est indispensable de déterminer sa capacité d’emprunt avant d’investir.

Déterminer sa capacité d’emprunt

Les possibilités de financement dépendent de la situation et des ressources de l’emprunteur.

Identifier ses sources de financement

Il existe plusieurs sources de financement :

-

- ses fonds propres (l’argent que l’on possède)

- un crédit hypothécaire (un crédit bancaire)

- un emprunt à court terme (prêt à des proches, une hypothèque rechargeable, autre deuxième crédit à la banque …).

Les crédits hypothécaires

Les crédits hypothécaires sont les sources de financement les plus classiques. La banque prête de l’argent à l’investisseur pour qu’il puisse financer l’achat du bien. La banque se rémunère grâce aux intérêts du prêt et le bien acheté fait office de garantie. C’est-à-dire que si l’emprunteur n’est pas en mesure de rembourser le prêt alors la banque se saisit de la propriété pour récupérer son capital.

Les différents types de prêts hypothécaires

-

- Le prêt avec remboursement par mensualités constantes

- Le prêt avec remboursement constant en capital

- Le prêt à terme fixe

Les taux d’intérêt

Les taux d’intérêt des banques dépendent de plusieurs facteurs :

-

- le taux d’emprunt des pays sur les marchés financiers

- La variabilité du taux (taux fixe, taux variable). Les taux “fixes” sont plus élevés

- La quotité empruntée (quotité = rapport entre montant emprunté et valeur de l’immeuble en garantie). Il s’agit de la marge de sécurité qu’à la banque si elle doit récupérer le bien

- La durée de l’amortissement. Plus la durée du prêt est longue, plus les intérêts seront élevés. Généralement, les investisseurs immobiliers choisissent la durée la plus longue, car, même si les taux sont plus élevés, le montant mensuel à rembourser est plus faible. Cela permet de minimiser les liquidités et maximiser le cash flow.

Quelques recommandations de prudence

Charles Morgan partage plusieurs recommandations pour financer son investissement.

-

- Utiliser le levier financier que dans les limites que permet le cash-flow

- Être certain d’acheter un bien de qualité avant de contracter une dette

- Mettre en place une structure juridique adéquate

- Avoir une réserve financière au cas où les choses tourneraient mal

- Chercher le taux d’intérêt le plus bas

- Améliorer son immeuble afin d’augmenter ses revenus locatifs

- Solidifier régulièrement sa situation

- Réduire son endettement quand le marché immobilier est en haut du cycle

- Augmenter le levier financier juste après que le marché immobilier ait atteint son bas de cycle

- Réduire le risque avec l’âge

- METTRE DE L’ORDRE DANS SES FINANCES PERSONNELLES AVANT UNE GRANDE DÉPENSE

Chapitre 3 : Trouver et reconnaître les bonnes affaires

Identifier ses critères d’achat

Charles Morgan propose de tenir compte de 7 critères :

-

- L’emplacement.

- Proximité des transports, des écoles, des commerces…

- L’accessibilité par rapport à son lieu de résidence et son lieu de travail

- Le quartier ne doit pas être situé dans une zone en déclin de la ville

- L’aspect du quartier (visuellement agréable, espaces verts)

- Un niveau de criminalité bas

- Des ventes immobilières soutenues

- Occupés par la classe moyenne

- (vue sur l’eau)

- Le type de bien immobilier

- Maisons unifamiliales

- Appartements

- Immeubles

- Locaux commerciaux…

- Les caractéristiques du bien (nombre de chambre, surface, garage, jardin, balcon…)

- La gamme de prix

- L’état du bien et l’ampleur des travaux (neuf, rénovation)

- Le profit minimum (si la stratégie est d’acheter pour revendre rapidement)

- Le cashflow minimum (si la stratégie consiste à acheter pour conserver et mettre en location)

- L’emplacement.

Se renseigner sur le marché immobilier local

Pour trouver de bonnes affaires, il est indispensable de se renseigner sur marché immobilier local.

Pour cela, il y a 2 options :

-

- Suivre les avis de quelqu’un qui connait le marché

- Devenir soi-même un expert du marché immobilier en faisant de nombreuses visites

Les cycles du marché immobilier

Se renseigner sur le marché immobilier c’est aussi comprendre ses cycles.

Trouver de bonnes affaires correspondant à ses critères

Une fois que l’on connaît ses critères d’achat et que l’on s’est renseigné sur le marché immobilier local, on peut alors chercher les bonnes affaires. Pour cela, Charles Morgan conseille :

-

- Utiliser plusieurs canaux pour ses recherches

- Internet

- Les sites d’annonces immobilières

- Les sites des principaux journaux locaux

- Les sites des agences immobilières

- Les sites des notaires ou des fédérations de notaires

- La presse imprimée

- Les annonces de ventes par des particuliers

- Les annonces « à louer »

- La prospection dans le quartier cible

- Les ventes publiques

- Internet

- Visiter les propriétés et tenir un journal de recherche

- Déterminer le prix moyen au mètre carré dans le marché ciblé afin de le comparer avec le prix des propriétés que l’on visite. Pour calculer le prix moyen du marché ciblé, il convient de calculer la moyenne du prix du mètre carré d’une dizaine de propriétés similaires à celle que l’on recherche.

- Utiliser plusieurs canaux pour ses recherches

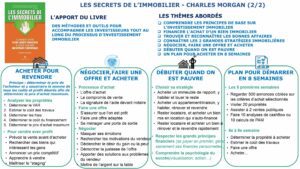

Chapitre 4 : Acheter pour conserver et louer

Lorsque l’on achète dans le but de conserver ou louer, il y a un principe central à respecter :

GÉNÉRER UN CASHFLOW POSITIF (c’est-à-dire un flux de trésorerie excédentaire) ! Les loyers mensuels perçus doivent être supérieurs à la somme des remboursements d’emprunts et à la somme de toutes les dépenses payées par le propriétaire (factures, taxes…).

Types de biens pour la mise en location

D’après l’auteur, il existe une multitude de types de biens immobiliers adaptés à cette stratégie d’investissement locatif :

-

- Les maisons unifamiliales (pas le plus adapté)

- Les appartements

- Les garages et emplacements de parking

- Les locaux commerciaux, les bureaux et les bâtiments industriels

- Les terrains nus

- Les immeubles à plusieurs appartements (meilleurs investissements)

- Prix de revient moindre au m² et à l’unité locative

- Dispersion du risque

- Économie d’argent (achat notaire, frais de dossier, travaux rénovations, taxes foncières

- Économie de temps

- Un marché plus restreint

Néanmoins, le meilleur type de bien est un immeuble de rapport* déjà opérationnel (qui ne nécessite pas de travaux). *Un immeuble de rapport est une propriété qui possède plusieurs unités locatives (ex : appartements).

Acheter un immeuble de rapport

L’investissement dans un immeuble de rapport permet de diluer le risque. Dans le cas d’un appartement simple, si le locataire ne paie pas le loyer ou si personne n’occupe l’appartement (=vacance locative),alors le propriétaire ne touche aucun revenu. Par contre, dans le cas d’un immeuble de rapport, si un des locataires ne paie pas, l’investisseur touche quand même les loyers des autres occupants.

Financer l’achat d’un immeuble de rapport

Un immeuble de rapport coûte généralement plus cher qu’un simple appartement. Néanmoins, il est possible d’obtenir un emprunt plus conséquent. En effet, les banquiers considèrent les revenus locatifs comme un supplément de revenu. Il est donc possible de réaliser un emprunt supplémentaire correspondant à 75% revenus locatifs mensuels estimés.

Analyser la valeur d’un immeuble de rapport

Pour déterminer si un immeuble de rapport est une bonne affaire, Charles Morgan suggère d’estimer le potentiel de l’immeuble en le comparant aux autres biens similaires dans le même secteur. Concrètement, il faut comparer le taux de capitalisation de l’immeuble à la moyenne des taux de capitalisation des immeubles similaires. Le taux de capitalisation correspond au résultat net d’exploitation annuel ((revenus locatifs – les dépenses) divisé par le prix de vente.

Taux de capitalisation = résultat net d’exploitation annuel ((revenus locatifs – les dépenses) / prix de vente

Vérifier que le cashflow est positif

Un des points essentiels dans cette stratégie d’investissement est qu’il est indispensable de s’assurer que le cashflow soit positif. Pour ce faire il faut calculer les revenus locatifs mensuels, y soustraire les dépenses (mensuelles) et les remboursements des dettes.

Cashflow = revenus locatifs – dépenses – remboursements des dettes

Les revenus locatifs

Les revenus locatifs correspondent au montant du/des loyer(s) (vacances locatives comprises).

Les dépenses de fonctionnement

Elles correspondent à tous les éléments que doit payer le locataire :

-

- Les frais à la charge du propriétaire

- Les fournitures (l’eau, le chauffage, l’électricité)

- Les assurances (assurance contre le vide locatif, incendie…)

- Les taxes et impôts (Taxes foncières, impôts sur le revenu sur les loyers)

Les remboursements des dettes

Les remboursements des dettes correspondent au montant des mensualités de l’emprunt.

On peut noter que la stratégie de financement influence directement sur le cashflow. Par exemple, plus la durée d’emprunt est courte, plus les mensualités seront élevées et plus il sera difficile d’avoir un cashflow positif.

Attirer et garder de bons locataires

Du fait que l’investissement locatif consiste à autofinancer un bien grâce aux loyers, il est primordial de trouver de bons locataires pour assurer des revenus réguliers et éviter les vacances locatives. L’auteur partage 4 recommandations :

-

- Prendre le temps de sélectionner les locataires

- Avoir un contrat de location en béton

- Réagir rapidement pour faire les réparations pour éviter de dégrader la relation et éviter que le problème s’aggrave

- Vérifier régulièrement ses comptes pour réagir rapidement si les loyers ne sont pas payés.

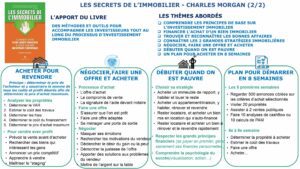

Chapitre 5 : Acheter pour revendre

La stratégie consiste à acheter un bien à un prix en dessous du prix du marché et le revendre le plus rapidement possible. Pour l’auteur, le point clef est de connaître le prix de revente avant d’acheter.

Analyser les propriétés

La méthodologie que propose Charles Morgan consiste à déterminer le prix de l’acheteur et d’y soustraire la somme de tous les coûts et profits désirés afin de déterminer le prix d’achat maximum.

1 – Déterminer la Valeur Après Rénovation (VAR)

Premièrement, il faut déterminer le prix moyen du secteur en faisant la moyenne des prix d’une dizaine de propriétés comparables.

2 – Estimer le coût des travaux de rénovation

Pour estimer le coût des travaux, on peut faire établir des devis par plusieurs entrepreneurs.

Déterminer les travaux à effectuer

-

- Les réparations nécessaires

- Sécuriser la maison

- Nettoyer à fond

- Réparer tout ce qui est cassé (vitres, portes…)

- Remettre en état de fonctionnement

- Réparer les accidents et leurs conséquences

- Attention aux problèmes de structure

- Y a-t-il des fissures sur les murs

- Est-ce que la maison penche

- Est-ce que toutes les portes et les fenêtres s’ouvrent librement ?

- Les rénovations esthétiques (peintures, revêtements, salle de bain, cuisine).

- Les transformations possibles

- Ouvrir les espaces

- Réduire des espaces et créer des pièces supplémentaires

- Ajouter des équipements

- Convertir des espaces

- Améliorer l’isolation acoustique

- Créer une vue

- Éliminer une vilaine vue

- Améliorer la luminosité

- Ajouter une nouvelle surface

- Améliorer les performances énergétiques

- Les réparations nécessaires

3 – Déterminer les frais d’achat, de garde et de vente

Les frais d’achat correspondent aux frais de notaire. Les frais de garde correspondent aux fournitures telles que l’eau, l’électricité, les assurances… Les frais de vente sont les taxes à charge du vendeur, les obligations légales (certificats de performance énergétique), les commissions de l’agent immobilier et les frais de publicité.

4 – Déterminer le coût de financement

Le coût du financement est fonction du montant, du taux d’intérêt et de la durée du prêt. Pour un investissement basé sur la revente, l’idéal est de faire un emprunt à terme fixe afin de rembourser le prêt une fois que l’on vend.

5 – Déterminer le profit minimum

Il s’agit de définir la plus value minimale que l’on souhaite obtenir à la fin de l’opération en prenant en compte les taxes et impôts sur les bénéfices.

6 – Déterminer le prix d’achat maximum

Il s’agit de soustraire à la valeur après rénovation :

-

- le coût des travaux

- les frais d’achat, de garde et de vente

- le coût de financement

- le profit minimum

- les taxes et impôts

Si après analyse, le prix de vente d’une propriété est inférieur ou égal au prix d’achat maximum calculé alors il y a de grandes chances pour que l’investissement soit profitable.

Rénover

La stratégie de revente nécessite généralement de rénover la propriété avant de la revendre. L’auteur dégage quelques principes :

-

- planifier les travaux longtemps à l’avance (avant la date de signature de l’acte d’achat)

- faire appel à un entrepreneur général pour faire établir un devis éventuellement pour réaliser les travaux si c’est la première opération

- Agir en accord avec les réglementations

Vendre avec profit

Charles Morgan partage plusieurs conseils pour vendre avec profit :

-

- Prévoir la vente avant d’acheter

- S’intéresser aux types de biens que les gens recherchent

- Apprendre à vendre un bien immobilier

- Connaître les arguments de vente et des astuces de négociation. Faire une liste de tous les aspects positifs du bien susceptibles d’attirer les acheteurs avant de diffuser l’annonce

- Anticiper les critiques éventuelles

- Faire remarquer les possibilités de transformation

- Faire jouer la concurrence entre les acheteurs (regrouper plusieurs visites le même jour)

- Établir une fiche d’information (sur le bien)

- Faire réceptionner les offres d’achat par votre notaire

- ne pas signer trop vite

- Maîtriser le staging (=l’art de bien présenter une propriété)

- Nettoyer et ranger le logement

- Réparer les petits défauts ou dégradations

- Dépersonnaliser l’endroit

- Harmoniser le bien

- Enlever les meubles

- Ajouter des éléments de décoration

- Enlever et remplacer les objets non inclus dans la vente

- Éliminer les traces des animaux domestiques

- Faire l’entretien du jardin

- Chercher des biens immobiliers qui nécessitent peu de dépenses pour les rendre prêts à vendre

- Avoir un plan B

- Chercher les propriétaires motivés

- Ne pas être trop avide

- Garder une réserve d’argent

- Être préparé à l’imprévisible

- Se constituer un réseau d’experts

- Estimer le plus précisément possible le coût des travaux

Chapitre 6 : Négocier, faire une offre et acheter

Le processus d’achat

Le processus d’achat d’un bien immobilier se compose de 3 étapes :

-

- L’offre d’achat. Il s’agit d’un accord écrit sur le prix.

- Compromis de vente. c’est la signature d’un avant-contrat et le versement d’un acompte

- Signature de l’acte définitif devant un notaire qui correspond au paiement du solde et remise des clefs.

Faire une offre d’achat

Charles Morgan partage 3 points d’attention lorsqu’on fait une offre d’achat :

-

- S’assurer que l’on est prêt. C’est à dire :

-

-

- avoir rencontré le notaire

- être certain de pouvoir financer l’achat

- rencontrer un banquier ou organisme de crédit pour obtenir une simulation de prêt

- être certain du coût des travaux

- être certain de la qualité du bâtiment quitte à le faire expertiser

- être sûr de ses calculs

-

-

- Faire une offre que le vendeur considérera.

- Laisser une petite marge de manœuvre de 5 à 10% du prix maximum

- Faire une offre ferme

- Faire une offre très basse (si l’on n’est pas pressé)

- Se ménager une porte de sortie en se couvrant avec des clauses suspensives.

- L’achat est conditionné à l’acceptation du crédit par la banque de l’acquéreur.

- L’achat est conditionné au rapport positif de l’expert immobilier sur la qualité de la construction

- La propriété doit être expertisée pour un prix égal ou supérieur au prix de vente

- Le contrat doit être approuvé par le notaire de l’acheteur

- Le contrat est conditionné aux réparations effectuées par le vendeur avant l’acte définitif de vente

- Faire une offre que le vendeur considérera.

Attention à ne jamais signer un contrat stipulant qu’en cas de non-obtention du prêt, c’est le courtier ou l’agent immobilier du vendeur qui se chargera de le trouver.

L’art de négocier

2 principes de négociation

Il y a principalement 2 grands enjeux lors d’une négociation :

-

- Masquer ses émotions. Lorsqu’on effectue des visites on ne doit pas laisser paraître que l’on est intéressé. Cela pourrait inciter le vendeur à hausser ses prix ou ne pas négocier.

- Rechercher les motivations du vendeur. Par exemple, si l’on détecte que le vendeur est pressé de vendre, on peut supposer qu’il a plus de chance d’accepter nos conditions sans négocier. Bien sûr, le vendeur a aussi tout intérêt à masquer ses émotions. Durant la visite, il peut être intéressant d’essayer de savoir si :

-

-

- Le vendeur a-t-il déjà acheté une autre maison ou appartement ?

- Depuis combien de temps le vendeur possède-t-il le bien ?

- Quelqu’un a-t-il déjà fait une autre offre ?

-

Quelques techniques et astuces de négociation

-

- Utiliser les deux plus grands déclencheurs de l’esprit humain

- Le désir du gain (qu’est ce que le vendeur recevra de la vente ?)

- La peur de la perte

- Démontrer la justesse de son offre

- Prouver que l’on a les moyens d’acheter

- Mettre de l’argent sur la table

- Apporter une solution aux besoins du vendeur (envisager la transaction comme une collaboration)

- Faire des concessions

- Utiliser les deux plus grands déclencheurs de l’esprit humain

Enfin Charles Morgan présente des erreurs à éviter

Éviter les erreurs de négociation

-

- Payer le premier prix demandé

- Mettre toutes ses cartes sur la table dès le début

- Faire une offre beaucoup trop basse

- Enchérir contre soi-même

- Faire une offre « à prendre ou à laisser »

- Trop parler

- Répondre à une offre non écrite

Une fois que le vendeur et l’acheteur ont formalisé par écrit leur accord sur le prix, l’offre est considérée comme acceptée. Il convient alors de faire inspecter l’immeuble, d’obtenir les devis pour les travaux et finaliser le financement.

Chapitre 7 : Comment débuter quand on est pauvre

Choisir une stratégie d’investissement

Charles Morgan présente 4 stratégies

-

- Acheter un immeuble de plusieurs unités locatives, en habiter une et louer le reste

- Acheter un appartement ou une maison unifamiliale, y habiter, rénover et revendre

- Rester locataire et acheter un bien mis en location qui s’autofinance

- Rester locataire et acheter un bien à rénover pour le revendre rapidement

Peu importe la stratégie choisie, il y a 3 règles d’or :

-

- Acheter dans un quartier avec un potentiel de croissance de valeur de l’immobilier

- Acheter en dessous de la valeur du marché

- Ajouter de la valeur en rénovant

Les grands principes financiers

La voie la plus sûre pour commencer à bâtir sa liberté financière consiste à épargner et investir avec sagesse au cours de sa vie professionnelle afin de constituer un patrimoine et générer des revenus passifs.

Il est indispensable de prendre le contrôle de ses finances personnelles. Il faut notamment :

-

- faire ses comptes mensuellement

- établir un budget

- Se payer en premier → épargner une fraction de ses revenus pour ne pas dépenser tout ce que l’on gagne.

- rembourser ses dettes

La psychologie de succès

L’auteur partage aussi des principes sur la psychologie du succès :

-

- Visualiser sa réussite pour tirer profit de la loi d’attraction

-

- Comprendre les 4 composantes de la réussite

-

-

- une vision claire

- un désir ardent

- une foi inébranlable

- de la persévérance

-

-

- Rien ne remplace l’action

Chapitre 8 : Un plan pour démarrer en 8 semaines

Les 5 premières semaines

Les 5 premières semaines doivent permettre de devenir expert du marché que l’on a sélectionné. Charles Morgan suggère :

-

- Regarder au moins 500 annonces ciblées

- Visiter 20 propriétés

- Assister à 2 ventes publiques

- Faire l’analyse du cashflow d’au moins 10 propriétés ou 10 calculs de PAM (Prix d’achat maximum)

Première semaine

-

- Clarifier sa situation financière de départ

- Déterminer sa stratégie d’investissement

- Définir ses critères de recherche

- Commencer à étudier son marché immobilier

Deuxième semaine

-

- Connaître sa capacité d’emprunt

- Connaître sa taxation immobilière

- Redéfinir ses objectifs et critères en fonction de ces informations

- Continuer à approfondir sa connaissance du marché

- Commencer à visiter

De la troisième semaine à la cinquième

-

- Approfondir sa connaissance du marché

- Analyser les propriétés correspondant à ses critères

De la 6e à la 8e semaine

-

- Déterminer la propriété à acheter

- Estimer correctement le coût des travaux

- Se tenir prêt à faire une offre

- Amorcer le processus d’achat

_______________

Lien affilié Amazon : Les secrets de l’immobilier – Charles Morgan

Fiches de lecture

_______________

Retour sur la page du projet Résumés de livre